- Kredite bereits ab 1.000€

- Kostenloser Kreditvergleich

- Kredit online beantragen

Eine Autofinanzierung berechnen – das geht mit unserem Autofinanzierungsrechner ganz einfach. Im Grunde handelt es sich dabei um einen ganz normalen Ratenkreditrechner, wer unter Verwendungszweck aber „Neuwagen/Gebrauchtwagen“ eingibt, bekommt automatisch besondere Angebote zur Autofinanzierung mit angezeigt. Der Rechner sucht dann das Angebot mit dem günstigsten effektiven Jahreszins.

Doch der Zins ist nicht alles. Auch gute Rahmenbedingungen sollten bei der Wahl eine Rolle spielen. Wer mehr will als niedrige Zinsen, der erfährt in diesem Beitrag, worauf Kreditnehmer bei der Wahl ihrer Autobank achten sollten und welche Alternativen sie haben.

Wem das zu umständlich ist, der kann auch einfach unseren Autokredit Testsieger 2025 wählen, die ING (ehemals ING-DiBa). Dort hat uns der Mix aus niedrigen Zinsen, gutem Service und attraktiven Konditionen am besten gefallen. Und auch für einen Autokredit ohne Schufa-Eintrag gibt es mittlerweile eine Reihe guter Angebote.

smavaJetzt einen Kredit beim Testsieger smava beantragenNormaler Ratenkredit oder Autokredit?

Ein Autokredit ist zunächst ein ganz normaler Ratenkredit, der aber zweckgebunden für den Kauf eines Fahrzeugs verwendet werden muss. Weil das Auto bei Zahlungsverzug zwangsversteigert werden kann, sind diese Darlehen für die Bank besonders sicher. Damit der Kreditnehmer das Fahrzeug nicht ohne Wissen der Bank verkaufen kann, verlangen viele Kreditgeber das Hinterlegen des Teil II der Zulassungsbescheinigung, umgangssprachlich auch Fahrzeugbrief genannt.

Davon abgesehen ist ein Autokredit ein normaler Ratenkredit, das bedeutet es gibt

- einen festen Zinssatz über die ganze Laufzeit,

- monatlich gleich hohe Raten und daraus resultierend

- eine feste Rückzahlung.

Das ist keineswegs selbstverständlich, bei Dispokrediten beispielsweise schwankt der Zinssatz und auch die Höhe der Tilgung ist nicht festgelegt. Bei Immobilienkrediten kann es dagegen vorkommen, dass zwar die Tilgung festgelegt ist, aber der Zinssatz sich ändern kann und damit auch die Raten.

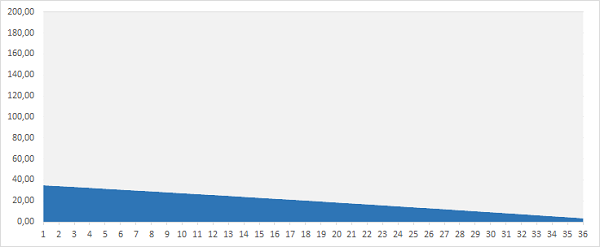

Rückzahlung eines Ratenkredits über 7.000 Euro in 200-Euro-Raten. Zunächst ist der Anteil der Zinsen (blau) noch relativ hoch, doch im Verlauf steigt der Anteil der Tilgung (grau) immer weiter an.

Damit die monatlichen Raten immer gleich hoch sind, muss monatlich die Höhe der Tilgung angepasst werden. Denn mit jeder Rückzahlung sinkt die Restschuld und damit auch die Zinsbelastung. Fallen im nächsten Monat beispielsweise 3,00 Euro weniger Zinsen an, steigt dafür die Tilgung um eben jene 3,00 Euro.

Was macht einen guten Autokredit aus?

Niedrige Zinsen sind zwar nicht alles, aber sicher das wichtigste Kriterium. Doch daneben sollten Kreditnehmer auch noch eine Reihe von anderen Konditionen im Blick haben. Das sind die wichtigsten fünf Auswahlkriterien, wenn man eine Autofinanzierung berechnen will:

- Höhe des effektiven Jahreszins.

- Konditionen für Sonderzahlungen.

- Ratenänderungen.

- Ratenpausen möglich.

- Service und Erreichbarkeit.

1. Der effektive Jahreszins

Der effektive Jahreszins ist das wichtigste Kriterium beim Autofinanzierung berechnen. Wohlgemerkt der effektive Jahreszins, nicht der Sollzinssatz. Wobei der Unterschied zwischen den beiden Zinsen längst nicht mehr so groß ist wie er einmal war. Im effektiven Jahreszins müssen nämlich auch Kreditgebühren mit einberechnet werden. Die aber gibt es kaum noch, seit Gerichte sie immer wieder als unzulässig bewertet haben.

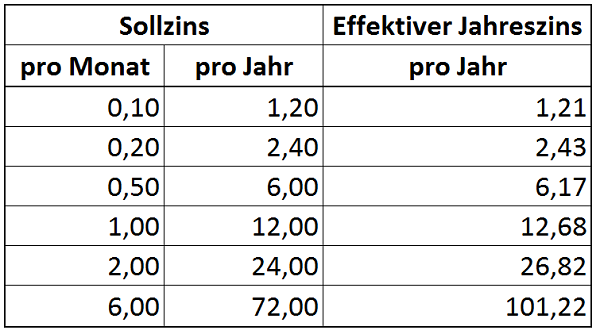

Unterschied zwischen Sollzinssatz und effektivem Jahreszins. Die Differenz ergibt sich aus der Tatsache, dass bei Ratenkrediten die Zinsen meist monatlich berechnet werden und deshalb Zinsen auf die Zinsen anfallen. Der Sollzins berücksichtigt den Zinseszinseffekt aber nicht.

Einen Unterschied zwischen Sollzinssatz und effektivem Jahreszins gibt es aber weiterhin. Der jährliche Sollzins ist nämlich nur das Zwölffache des monatlichen Zinssatzes. Viele Banken berechnen die Zinsen bei Ratenkrediten (und damit auch bei der Autofinanzierung) aber monatlich. Es fallen deshalb auch Zinseszinsen an, die der Sollzins nicht berücksichtigt.

Bei niedrigen Zinsen ist der Unterschied zwischen Sollzinssatz und effektivem Jahreszins deshalb oft gering. Bei größeren Beträgen wird die Differenz aber schnell sehr groß. Das zeigt unser Beispiel eines Darlehens mit 6,00 Prozent Zinsen pro Monat. So hoch sind die Kosten beispielsweise beim Geldnotruf der Fidor Bank. Wer sich dort für 30 Tage 100,00 Euro leiht, muss 6,00 Euro bezahlen, also 6,00 Prozent. Mit Zinsen und Zinsen entspricht das nach den üblicherweise verwendeten Berechnungen einem effektiven Jahreszins von 101,22 Prozent.

Damit ist das Geldinstitut, das mit dem Slogan „Banking mit Freunden“ wirbt, besonders teuer. Wer kurzfristig für wenige Tage oder Wochen Geld braucht, kann mit einem Abrufkredit viel Geld sparen, auch gegenüber dem Dispo. Vielen Menschen ist der aber wegen zu geringer Bonität versperrt, hier sind Kleinstkreditanbieter wie Vexcash eine deutlich günstigere und flexiblere Alternative zur Münchener Fidor Bank.

smavaJetzt einen Kredit beim Testsieger smava beantragen2. Konditionen für Sonderzahlungen

Die Rechnung ist einfach: Die Kreditzinsen sind meistens deutlich höher als die für Fest- oder Tagesgelder. Deshalb ist das Ersparte oft am besten angelegt, wenn es in die Kredittilgung investiert wird. Ein paar Euro sollten für Notfälle auf dem Tagesgeldkonto oder dem Sparbuch bleiben, den Rest investiert man am besten in die Kredittilgung.

Das hat gleich drei wichtige Vorteile:

- Der Kredit ist schneller abbezahlt.

- Der Schuldner spart Zinsen und Zinseszinsen.

- Das Geld kann nicht anderweitig ausgegeben werden.

Jeder vorzeitig zurückgezahlte Euro spart Zinsen. Weil die Restschuld nach einer Sondertilgung niedriger liegt, müssen auch weniger Zinsen bezahlt werden. Damit steigt ganz automatisch die Tilgung, wer beispielsweise 500 Euro vorzeitig tilgt, spart damit nicht nur Zinsen und Zinseszinsen für diesen Betrag, sondern noch mehr, weil er mehr tilgt.

Hinzu kommt ein zweiter Vorteil. Liegt Geld auf dem Tagesgeldkonto ist man schnell versucht, es auch auszugeben. Warum nicht ein neues Smartphone kaufen, wenn doch gerade Geld da ist? Auch hier kann eine vorzeitige Tilgung helfen.

Grundsätzlich lassen sich Ratenkredite immer vorzeitig zurückzahlen. Das gilt auch dann, wenn der Fahrzeugbrief als Sicherheit hinterlegt wurde. Anders als bei einem mit einer Grundschuld oder Hypothek besicherten Immobiliendarlehen gelten die allgemeinen gesetzlichen Bestimmungen für Konsumentenkredite. Danach kann ein Darlehen jederzeit zurückgezahlt werden, die Bank darf aber eine Vorfälligkeitsentschädigung in Höhe von 1,0 Prozent für das vorzeitig zurückgezahlte Geld verlangen. Bei einer Restlaufzeit von weniger als einem Jahr sinkt die Entschädigung auf 0,5 Prozent.

Einige Banken erlauben kostenlose Rückzahlungen, allerdings meist nur in begrenzter Höhe. Außerdem sind Sonderzahlungen oft nur ein- oder zweimal im Jahr möglich, mitunter auch nur wenige Male während der gesamten Laufzeit. Wer am Ende des Monats etwas Geld übrig hat, dann eine Steuerrückzahlung erhält und später noch vom Weihnachtsgeld etwas übrig behält, der profitiert davon, wenn mehrere Rückzahlungen möglich sind.

Ist die Höhe dieser Zahlungen begrenzt, beispielsweise auf 50 Prozent, macht es einen Unterschied, ob sich die Prozentangaben auf die Restschuld oder die Kreditsumme bezieht. Wer beispielsweise 20.000,00 Euro aufgenommen und davon 10.000,00 Euro zurückgezahlt hat, für den sind 50 Prozent der Restschuld 5.000,00 Euro. Beziehen sich die 50 Prozent dagegen auf die Kreditsumme, könnte der Schuldner sogar die gesamten 10.000,00 Euro als Sondertilgung zurückzahlen. Meist wird die Höhe als Prozentsatz der Restschuld angegeben.

Darauf sollten Schuldner also beim Thema Sonderzahlung achten:

- Wie viele Sonderzahlungen sind erlaubt?

- Wie hoch dürfen die Zahlungen sein?

- Beziehen sich Prozentangaben auf die Restschuld oder den Kreditbetrag?

Autofinanzierung berechnen: Sind Ratenänderungen möglich?

Aber nicht nur einmalige Sonderzahlungen helfen, das Darlehen schneller zu tilgen. Auch Ratenänderungen dienen diesem Zweck und sollten deshalb beim Vergleich mit Hilfe des Autofinanzierungsrechners nicht unberücksichtigt bleiben.

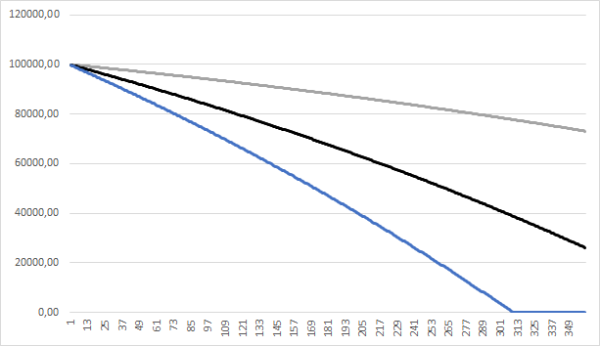

Restschuld bei einem Kredit über 100.000 Euro bei 1,73 Prozent Zinsen und einer jährlichen Rate von 200,00 (blau), 300,00 (schwarz) und 400,00 Euro (grau). Durch den Zinseszinseffekt spart eine schnellere Rückzahlung viel Geld.

Wer feststellt, dass er am Ende des Monats immer 100,00 Euro übrig hat, der kann die Raten erhöhen und so viel Geld sparen. Und natürlich gibt es auch den umgekehrten Fall, wird es mal etwas enger, dann können die Raten abgesenkt werden. Beispielsweise weil unerwartet ein Kind dazu kam oder ein Nebeneinkommen weggefallen ist. Den Ausfall eines Haupteinkommens ist dagegen mit einer Ratenänderung meist nicht zu verkraften, wer sich davor schützen will braucht eine Kreditversicherung.

Raten aussetzen

Die Möglichkeit Raten auszusetzen bringt nicht nur Flexibilität, sie kann sogar helfen Geld zu sparen. Nämlich dann, wenn im Gegenzug mehr getilgt wird. Wer am Jahresende etwas Geld auf dem Tagesgeldkonto hat und weiß, dass er jederzeit eine Rate aussetzen kann, der kann einfach eine 13. Monatsrate als Sonderzahlung leisten. Braucht er das Geld, setzt er eine Zahlung aus und ist damit fast so flexibel, als hätte er das Geld auf dem Tagesgeldkonto geparkt.

Service und Erreichbarkeit

Meist hat man zu seiner Bank nach dem Abschluss eines Kreditvertrags wenig Kontakt. Trotzdem ist es gut, wenn der Service stimmt. Dazu gehört beispielsweise, dass die Mitarbeiter zumindest von Montag bis Freitag gut erreichbar sind. Oder eine übersichtliche Internetseite und faire Kreditbedingungen. Pluspunkte gibt es außerdem, wenn die Bank einen Video-Ident anbietet und man sich so den Weg zur Postfiliale spart. Das ist vor allem für Kunden auf dem Land ein großer Vorteil. Bietet das Kreditinstitut auch weitere Bankprodukte, ist das ebenfalls vorteilhaft. So lassen sich leichter möglichst viele Dienstleistungen bei einem Partner bündeln.

Negativ ist dagegen, wenn der Abschluss einer Kreditversicherung voreingestellt ist, denn viele Schuldner benötigen die gar nicht. Wer beispielsweise keine Familie hat und in einer Region wohnt, in der man auch ohne Auto mobil sein kann, für den ist eine Absicherung gegen Tod, Arbeitslosigkeit und Krankheit nicht unbedingt notwendig.

smavaJetzt einen Kredit beim Testsieger smava beantragen3-Wege-Finanzierung – Vor- und Nachteile

Eine Besonderheit beim Kauf eines Autos auf Kredit ist die 3-Wege-Finanzierung. Die heißt so, weil das Fahrzeug dabei auf drei Wegen finanziert wird, nämlich

- einer Anzahlung,

- der Tilgung während der Laufzeit,

- einer Schlussrate.

Mitunter kann auch auf die Anzahlung verzichtet werden, kennzeichnend für diese Art der Finanzierung ist aber immer die hohe Schlussrate.

Beispiel: Für ein Auto im Wert von 20.000,00 Euro werden 15.000,00 Euro angezahlt. 10.000,00 Euro werden während der Laufzeit getilgt, die übrigen 5.000,00 Euro am Ende in einer großen Rate.

Um das Geld für die Schlussrate aufzubringen kann der Besitzer einen neuen Kredit aufnehmen. Alternativ kann er auch das Auto verkaufen und die Schulden damit bezahlen. Größter Vorteil der 3-Wege-Finanzierung ist, dass damit deutlich niedrigere Raten möglich sind. Dafür ist die Gefahr groß, dass weniger als möglich zurückgezahlt wird, damit wird auch weniger Vermögen aufgebaut. Außerdem ist der Schuldenstand dann höher und es müssen insgesamt mehr Zinsen bezahlt werden. Schließlich besteht auch noch das Risiko, dass der Erlös aus dem Verkauf am Ende nicht reicht um die Schlussrate zu bezahlen.

Eine 3-Wege-Finanzierung ist deshalb vor allem dann interessant, wenn entweder bald ein größerer Betrag fällig wird, mit dem die Schlussrate bezahlt werden kann, beispielsweise ein Festgeld. Oder wenn eine Finanzierung anders nicht möglich wäre. Dann sollten Kreditnehmer aber darauf achten, dass sie am Ende mindestens so viel Geld überbehalten, wie sie am Anfang als Anzahlung in das Auto gesteckt haben. Wer 5.000 Euro angezahlt hat, am Ende der Laufzeit beim Verkauf 7.000,00 Euro einnimmt und davon wieder 4.000,00 Euro für die Schlussrate ausgibt, der hat unterm Strich 2.000,00 Euro Vermögen weniger, wenn er nicht anderweitig Geld gespart hat.

Ohnehin bieten viele Banken keine 3-Wege-Finanzierung. Eine der wenigen Ausnahmen ist der AutoCredit der Volkswagenbank, mit dem sich auch Fahrzeuge anderer Marken finanzieren lassen. Bei Gebrauchtwagen ist eine Schlussrate aber nur möglich, wenn das Auto nicht älter als vier Jahre ist.

Der beste Autokredite 2025

Sieger in unserem Autokreditvergleich 2025 ist die ING-DiBa. Wer seine Autofinanzierung berechnen will, der wird feststellen, dass das Geldinstitut vielleicht nicht den günstigsten Zins bietet. Allerdings hat es die attraktivste Kombination aus niedrigem Zins und guten Kreditbedingungen.

Das sind die Vorteile:

- attraktive Zinskonditionen

- Sondertilgung jederzeit und in beliebiger Höhe gebührenfrei

- Laufzeit ein bis sieben Jahre

- Kostenfreie vorzeitige Rückzahlung möglich

- Fahrzeugbrief verbleibt beim Eigentümer

Ein paar Nachteile gibt es aber auch:

- Keine 3-Wege-Finanzierung

- Keine Kredite für Selbständige (außer Freiberufler)

- Keine Beratung vor Ort

Hinter der ING-DiBa steht eines der größten Kreditinstitute Europas. Mehr zur ING-DiBa und zum ING-DiBa Autokredit lesen Sie hier!

smavaJetzt einen Kredit beim Testsieger smava beantragenAutokredit ohne Schufa

Grundsätzlich haben auch Schuldner mit nur mittlerer oder sogar leicht unterdurchschnittlicher Bonität bei einem Autokredit gute Chancen. Denn das Fahrzeug dient der Bank als Sicherheit. Trotzdem kommt es vor, dass Kreditinteressenten abgelehnt werden. Dann bleiben zwei Möglichkeiten:

- Ein Kredit ohne Schufa

- Ein Kredit von privat

Wer seine Autofinanzierung berechnen lässt, erhält in unserem Autovergleichsrechner vor allem Angebote regulärer Banken, die stets eine Schufa-Auskunft einholen. Vor allem Kreditvermittler bieten aber auch Darlehen ohne Schufa. Wichtig ist dabei, sich für einen seriösen Anbieter zu entscheiden. Diese verlangen keine Vorabgebühren und machen auch keine unrealistischen Versprechungen. Arbeitslose werden im Normalfall beispielsweise keinen Autokredit bekommen. Seriöse Kreditvermittler sind zum Beispiel

Testsieger 2025 ist Bon-Kredit, warum lesen Sie im Beitrag Schufafreier Autokredit Testsieger 2025.

boncreditJetzt direkt einen Kredit bei Bon-Kredit beantragenDaneben lassen sich auch auf Kreditvermittlungsplattformen Darlehen aufnehmen. Dort wird zwar im Regelfall eine Schufa-Auskunft eingeholt, die Bedingungen sind jedoch großzügiger als bei einer Bank. Dafür müssen die Kreditinteressenten es schaffen, auch genügen Geldgeber zu finden. Das ist keineswegs garantiert.

Aktuell gibt es drei große Plattformen in Deutschland, nämlich

Auch hier lässt sich der zweite Teil der Zulassungsbescheinigung („Kraftfahrzeugbrief“) als Sicherheit hinterlegen, um so günstigere Kreditzinsen und mehr Geldgeber zu finden. Die Autofinanzierung berechnen ist allerdings schwierig. Welche Konditionen man erhält, weiß man im Regelfall immer erst nach der Antragstellung.

auxmoneyJetzt direkt auxmoney Kreditangebot anfordernFazit

Wer seine Autofinanzierung berechnen will, sollte nicht nur auf die Höhe der Zinsen im Autofinanzierungsrechner achten, sondern auch auf die übrigen Konditionen. Beispielsweise kostenlose Sondertilgungen oder gebührenfreie vorzeitige Rückzahlung. Das bietet die ING-DiBa in Kombination mit einem attraktiven Zins, weshalb die Bank unser Autokredit Testsieger 2025 ist.

Bilderquelle: shutterstock.com

- Kredite bereits ab 1.000€

- Kostenloser Kreditvergleich

- Kredit online beantragen