- Kredite bereits ab 1.000€

- Kostenloser Kreditvergleich

- Kredit online beantragen

Die Hypothekenzinsen sind aktuell so niedrig wie selten zuvor. Quer durch alle Altersgruppen überlegen Anleger deshalb in Wohneigentum zu investieren. Vor allem bei der Eigennutzung scheint das eine sichere Sache. Doch während Kredite günstiger geworden sind, haben sich die Preise für Immobilien oft nach oben entwickelt. Lohnt sich der Hauskauf noch? Diese 7 Fakten sollte man kennen, bevor man im Kreditrechner für Wohnungskauf das günstigste Angebot sucht.

smavaJetzt einen Kredit beim Testsieger smava beantragenFakt 1: Der Wohnungsmarkt

Immobilien haben in den vergangenen Jahren eine Renaissance als Anlageobjekt erfahren. Nach den hohen Verlusten vieler geschlossener Fonds in den 1990er Jahren, vor allem bei Projekten ist Ostdeutschland, ist heute wieder vom Betongold die Rede. Das liegt vor allem an den niedrigen Zinsen, die gleich doppelt positiv auf den Immobilienmarkt wirken, nämlich

- weil sie andere Anlageformen wie Staatsanleihen unattraktiv machen und

- weil sie die Kreditaufnahme zur Immobilienfinanzierung erleichtern.

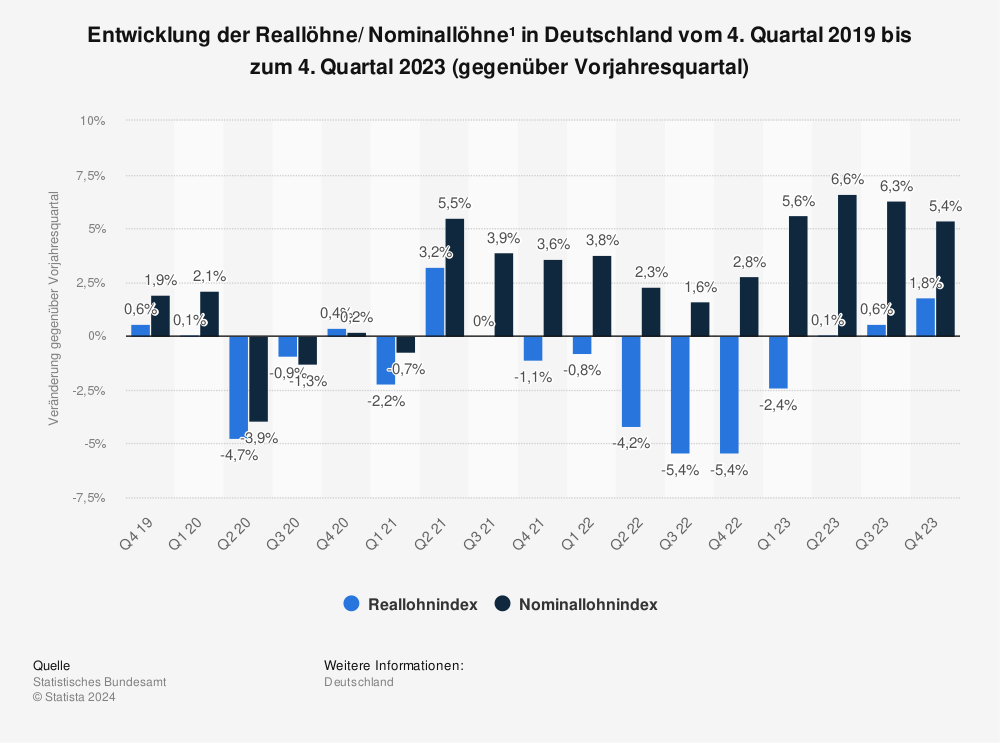

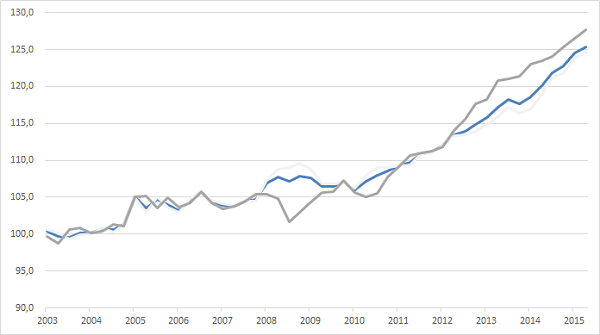

Die Immobilienpreise sind in den vergangenen Jahren deutlich gestiegen, vor allem die für neue Häuser. Die Grafik zeigt die Preissteigerung im Vergleich zu 2003 für selbst genutztes Wohneigentum. Dunkelgrau sind Eigentumswohnung dargestellt, hellgrau Eigenheime. Die blaue Linie gibt die Preisentwicklung für selbst genutztes Wohneigentum insgesamt an. Zur besseren Lesbarkeit beginnt die Achse erst beim Indexwert 90, der Anstieg von rund 25 Prozent wirkt dadurch auf den ersten Blick größer als er ist. Quelle: Verband deutscher Pfandbriefbanken

Außerdem wurden in den vergangenen Jahren auch weniger Baugebiete ausgewiesen. Das zeigt sich in den meisten Orten schon bei einem Sparziergang, der Anteil von Häusern aus den 1960er und 1970er Jahren ist sehr hoch. Heute steht der Wohnungsneubau dagegen oft in Konkurrenz zum Umweltschutz und zur Stadtplanung, die eine völlige Zersiedelung wie in Los Angeles und anderen US-Städten vermeiden wollen. Und schließlich zieht es immer mehr Menschen in eine Handvoll wachsender Zentren, während viele ländliche Regionen aber auch manche Großstadt Einwohner verlieren.

Die Preise für selbst genutztes Wohneigentum haben deshalb seit 2003 um rund 25 Prozent zugenommen, wobei der Großteil des Preisanstiegs seit 2010 stattfand. Ob sich die Preise auf diesem Niveau werden halten können, ist auch unter Fachleuten umstritten. Im Durchschnitt allerdings ist der Preisanstieg mit rund 25 Prozent in zwölf Jahren keineswegs außergewöhnlich. Lediglich in einigen Regionen wie Frankfurt, Hamburg oder München haben die Preise deutlich stärker zugelegt. Allerdings haben diese Orte oft auch gute Zukunftsaussichten. So oder so ist es wichtig, die Kosten nicht durch unnötig teure Kredite weiter zu erhöhen, sondern im Kreditrechner für Wohnungskauf ein günstiges Darlehen zu finden.

smavaJetzt einen Kredit beim Testsieger smava beantragenFakt 2: Nebenkosten im Kreditrechner für Wohnungskauf beachten

Mit den Kosten für den Hauskauf ist es nicht getan. Die ersten Rechnungen, die auf den Schreibtisch flattern, sind meistens die für den Notar, den Eintrag ins Grundbuch und oft auch einen Makler. Doch damit ist es meisten noch nicht getan. Oft kommen Kosten für Einrichtungsgegenstände hinzu, wer ein bestehendes Gebäude kauft muss auch mit Reparaturkosten rechnen.

Beide Varianten sind aber günstiger, als einen Dispokredit zur Finanzierung aufzunehmen. Wer am Ende mehr Geld braucht als geplant, sollte statt sein Konto zu überziehen deshalb auf jeden Fall zu einem guten Konsumentenkredit greifen.

Fakt 3: Laufzeit beim Kredit für Wohnungskauf richtig festlegen

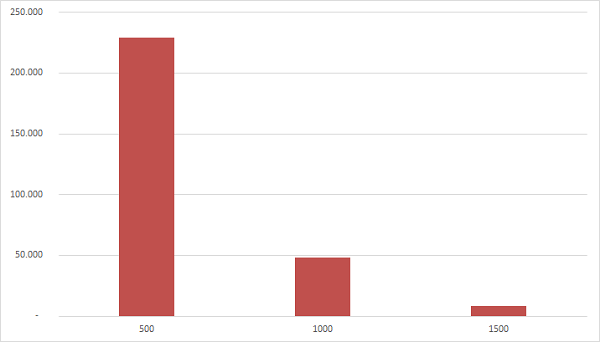

Am einfachsten ist es natürlich, die bisherige Miete als Rate festzulegen. Doch wer höhere Raten zahlt, der kann deutlich Zinsen sparen. Jeder zusätzliche Euro ist dabei wichtig, denn er geht direkt in die Tilgung. Die festgelegten Raten setzen sich aus einem Zins- und einem Tilgungsanteil zusammen. Von 500 Euro Tilgung werden dann beispielsweise 400 für die Zinsen aufgewendet und 100 für die Tilgung. Eine Erhöhung der Rate von 500 auf 600 Euro bedeutet dann schon eine Verdopplung der Tilgung.

Je höher die Tilgung, desto schneller ist der Kredit abbezahlt und desto weniger Zinsen müssen über die gesamte Laufzeit bezahlt werden. Gesamt gezahlte Zinsen für einen Kredit von 200.000 Euro bei 2,5 Prozent Zinsen und einer monatlichen Rate von 500, 1.000 und 1.500 Euro.

Mit der Tilgung sinkt der Restkredit und damit auch der anfallende Zins was dazu führt, dass ein noch höherer Anteil für die Rückzahlung des Kredits für den Wohnungskauf verwendet werden kann.

Höhere Raten sind deshalb sinnvoll, allerdings muss auch noch genug Geld zum Leben bleiben. Vom monatlichen Nettoeinkommen müssen abgezogen werden:

- Raten bestehender Kredite,

- Versicherungen,

- Kosten für Auto, ÖPNV-Monatskarte, Benzin,

- unvermeidbare Ausgaben wie Lebensmittel,

- unvorhergesehene Ausgaben.

Die unvorhergesehenen Ausgaben lassen sich natürlich nicht kalkulieren, aber ein paar Euro sollten es schon sein, die dafür monatlich eingeplant werden. Meist dauert es ja einige Zeit, bis ein Hauskauf tatsächlich zustande kommt. Da kann man im Monat vorher schon mal üben und den für die Raten eingeplanten Betrag zurücklegen. Wer auf den jährlichen Urlaub an der Ostsee, auf Mallorca oder in den Bergen nicht verzichten will, der muss natürlich auch dafür etwas Geld einplanen.

Fakt 4: Sondertilgungen müssen möglich sein

Wer großzügig kalkuliert, der braucht natürlich länger für die Tilgung. Geht die Waschmaschine dann doch nicht kaputt, dann ist Geld übrig. Womöglich wird vom Arbeitgeber auch ein Bonus gezahlt oder das Weihnachtsgeld fällt ungewöhnlich großzügig aus.

Dann ist es gut, wenn kostenlose Sondertilgungen möglich sind. Denn die Zinsersparnis ist höher als der Zins, den es für Gelder auf dem Tagesgeldkonto oder dem Online-Sparbuch gibt.

Das heißt aber nicht, dass jeder Euro unbedingt in die Tilgung gesteckt werden sollte. Ein kleines Guthaben auf dem Konto ist nie verkehrt, denn es gilt auch, dass der Dispo und Ratenkredite teurer sind als ein Immobilienkredit. Daher sollten ein paar Euro auf der hohen Kante liegen, damit nicht schon eine kleine Autoreparatur zu einem überzogenen Girokonto führt. Größere Beträge braucht man dagegen nicht vorzuhalten, für ein Jahr einen günstigen Ratenkredit für eine neue Waschmaschine aufzunehmen ist billiger als zehn Jahre lang einen hohen Betrag auf dem Konto zu haben, während gleichzeitig Zinsen für den Immobilienkredit anfallen.

Meist ist die Höhe der Sondertilgungen begrenzt, beispielsweise auf 5 Prozent der Gesamtkreditsumme pro Jahr. Im Kreditrechner für Hauskauf sollte das Thema Sondertilgungen deshalb in jedem Fall berücksichtigt werden.

Bei sehr großen Beträgen, etwa durch eine üppige Erbschaft, kann es auch sinnvoll sein das ganze Darlehen zu kündigen, dann fällt aber eine Vorfälligkeitsentschädigung an. Eine vorzeitige Kündigung kann sich auch lohnen, wenn die Kreditzinsen deutlich fallen.

smavaJetzt einen Kredit beim Testsieger smava beantragenFakt 5: Raten sollen anpassbar sein

Mehr Statistiken finden Sie bei Statista

Über die Laufzeit sollte es deshalb möglich sein, die Rate anzupassen. Steigt das Gehalt, dann lässt sie sich erhöhen, braucht man mehr Geld lässt sie sich reduzieren. Natürlich kann man das Geld auch sparen und später im Rahmen einer Sonderzahlung tilgen, doch eine höhere Rate hat zwei Vorteile:

- Es sofort getilgt und nicht erst am Jahresende, das spart Zinsen.

- Die Versuchung ist geringer das Geld anderweitig auszugeben.

Fast jeder kennt das, man hat 5.000 Euro gespart, die man eigentlich für eine Sondertilgung verwenden will. Doch dann gibt es da ein schickes neues Sofa, einen tollen neuen Computer oder eine wirklich preisgünstige Reise – und schon ist das Geld ganz oder teilweise weg.

Bedenken sollte man dabei, dass sie Raten meist nur für die Zeit der Zinsbindung festgelegt sind. Ändern sich die Zinsen, dann lassen sich auch die Raten anpassen.

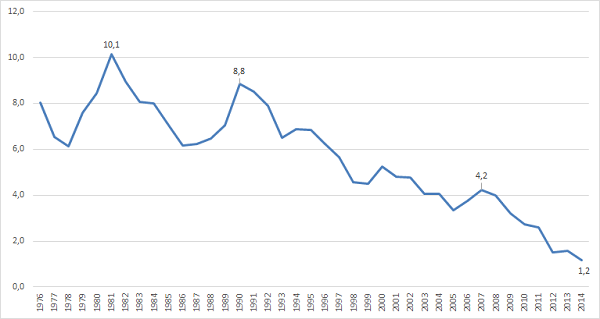

Fakt 6: Auf die Zinsbindung achten

Die Zinsen sind meistens nicht über die gesamte Laufzeit festgelegt. Einige Darlehen bieten sogar variable Zinsen, deren Höhe ändert sich, wenn auch das allgemeine Zinsniveau schwankt. Meistens aber ist die Höhe für eine feste Anzahl von Jahren definiert, aber eben nicht über den gesamten Zeitraum.

Aktuell sind die Zinsen niedrig, doch das muss nicht so bleiben. Deshalb sind Kredite mit längerer Zinsbindung oft deutlich teurer. Quelle: Deutsche Bundesbank

Spätestens drei Monate vor Ablauf der Zinsbindung muss die Bank bekannt geben, zu welchen Konditionen sie das Darlehen verlängert, also einen neuen Zins anbieten. Oft erhalten Kunden bei dieser sogenannten Prolongation günstigere Konditionen, wenn die Zusammenarbeit bisher gut geklappt hat. Garantiert ist das aber nicht und erst Recht gibt es keinen gesetzlichen Anspruch darauf. Einige Geldinstitute setzen sogar auf die Trägheit ihrer Kunden und fordern unnötig hohe Zinsen.

Eine längere Zinsbindung kann deshalb zusätzliche Sicherheit bieten. Allerdings sind die Zinsen dann auch meist höher, denn viele Banken rechnen mit steigenden Kapitalkosten. Sie haben deshalb kein Interesse daran die günstigen Konditionen lange zu gewähren.

Aus Sicht des Kunden ist es deshalb eine Abwägung. Geht man das Risiko steigender Zinsen ein und zahlt dafür in der nächsten Zeit weniger? Oder legt man mehr Wert auf Sicherheit, die man dafür mit einem Aufschlag bezahlt. Eine für alle beste Lösung gibt es dabei nicht, wer ängstlich ist oder sich deutlich steigende Zinsen nicht leisten könnte, sollte lieber auf Nummer Sicher gehen, wer bereit ist auch ein Risiko zu tragen, der kann auch eine kürzere Zinsbindung akzeptieren. Bedenken sollte man bei der Entscheidung, dass nach fünf oder zehn Jahren auch die Restschuld schon deutlich niedriger liegt und damit auch die Zinsbelastung sinkt.

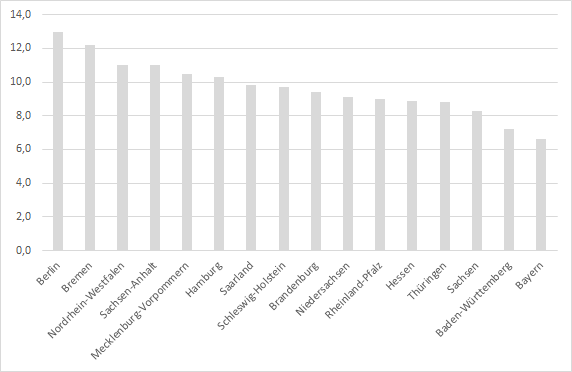

Fakt 7: Kredit für Wohnungskauf ohne Schufa möglich

Anteil der Personen mit einem oder mehreren negativen Schufa-Merkmal nach Bundesländern. Quelle: Schufa

Beruht das schlechte Schufa-Rating vor allem auf hohen Schulden, dann müssen sich Kunden selbst fragen, ob sie ein weiteres Darlehen wirklich tragen können, zumal sie dann auch kaum Chancen auf einen Hauskredit ohne Schufa haben – oder nur zu sehr schlechten Konditionen.

Anders sieht es aus, wenn vor allem ein Zahlungsverzug in der Vergangenheit der Grund für das schlechte Rating ist. Dann spricht eigentlich nichts gegen ein Darlehen, allerdings ist der Hauskredit ohne Schufa teurer als ein klassischer Kredit für den Wohnungskauf. Meist gelten außerdem ein paar weitere Einschränkungen:

- Nur Kauf wird finanziert, kein Neubau.

- Nur selbstgenutzte Immobilien.

- Keine Ferienhäuser oder Zweitwohnsitze.

Weil die Immobilie als Sicherheit dient, vergeben viele Banken auch bei einem oder sogar mehreren negativen Schufa-Einträgen noch einen Hauskredit. Ein Versucht lohnt sich in jedem Fall.

- Kreditrechner für Hauskauf

- Kreditrechner für Eigentumswohnung

- Kredit für Hauskauf ohne Schufa bei Bon-Kredit

Fazit

Bilderquelle: shutterstock.com

- Kredite bereits ab 1.000€

- Kostenloser Kreditvergleich

- Kredit online beantragen